令和5年2月

Q:令和5年10月1日から開始するインボイス制度(適格請求書等保存方式)にあたり事業者の負担軽減措置が令和5年度の税制改正大綱に盛り込まれたと聞きました。具体的にはどのような負担軽減措置でしょうか?

A:主な負担軽減措置

①消費税の納税額が売上税額の2割に軽減

これまで免税事業者であった者がインボイス発行事業者として課税事業者となる場合の税負担・事務負担の軽減措置としてインボイス制度開始から3年間、事業者の納税額を売上税額の2割とする特例が創設されます。

対象となる方:免税事業者からインボイス発行事業者になった方

(2年前(基準期間)の課税売上が1,000万円以下等の要件を満たす方)

適用対象期間:令和5年10月1日から令和8年9月30日までの日の属する各課税期間

(個人事業者は、令和5年10~12月の申告から令和8年分まで対象)

具体的に

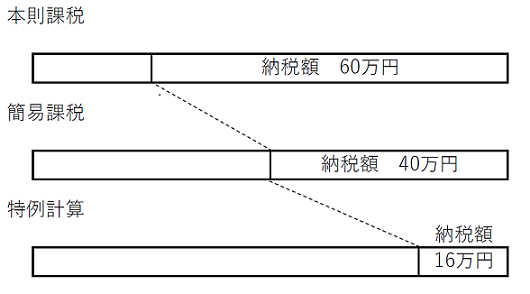

事例 売上 800万円(消費税額80万円) 業種はサービス業とする

経費 200万円(消費税額20万円)

納税額の比較

本則課税 80万円-20万円=60万円

簡易課税 80万円-40万円=40万円

↑80万円×50%(サービス業のみなし仕入率)

特例計算 80万円×2割=16万円

この特例は、売上・収入を税率毎(8%・10%)に把握するだけで申告ができ、経費等の集計は

不要です。また、事前の届出は不要です。

➁少額特例(インボイスの保存要件不要)

インボイス制度では少額の取引でもインボイスの保存が仕入税額控除の要件となっています。

しかし、インボイス制度への円滑な移行とその定着を図るため支払対価の額が1万円未満である場合には一定の事項が記載された帳簿のみの保存により仕入税額控除ができる経過措置があります。

対象となる方:基準期間の課税売上高が1億円以下または特定期間の課税売上高が5000万円以下である

事業者

適用対象期間:令和5年10月1日から令和11年9月30日まで

③少額の売上げに係る対価の返還についてインボイスの発行が不要

売上げに係る対価の返還等に係る税込価格が1万円未満である場合には返還インボイスの交付の必要がなくなります。

対象となる方:すべての方

適用対象期間:適用期限はありません

④登録制度の見直し

事業者が適格請求書発行事業者の登録を申請する場合や、登録を取り消す申請をする場合の申請書の提出期限が「登録を受ける(登録を取り消す)課税期間の初日から起算して15日前の日まで」となりました。

上記のインボイス制度の負担軽減措置についての情報は令和4年12月に発表された令和5年度税制改正大綱をもとに作成しております。参議院、衆議院の審議を経て3月末ごろに可決され施行される予定です。改めて施行後に確認をお願いいたします。

詳しくは税理士法人髙木会計までお問い合わせください。(仲野)