令和5年10月

Q:マイホームを取り壊し、敷地を売却することを検討しています。

マイホームを売ったときは譲渡所得から3,000万円の控除が受けられると聞きました。この制度について教えてください。また、次の場合でも控除が受けられるか教えてください。

① 家屋を取り壊して土地のみを売った場合でもこの控除を受けることは可能でしょうか。

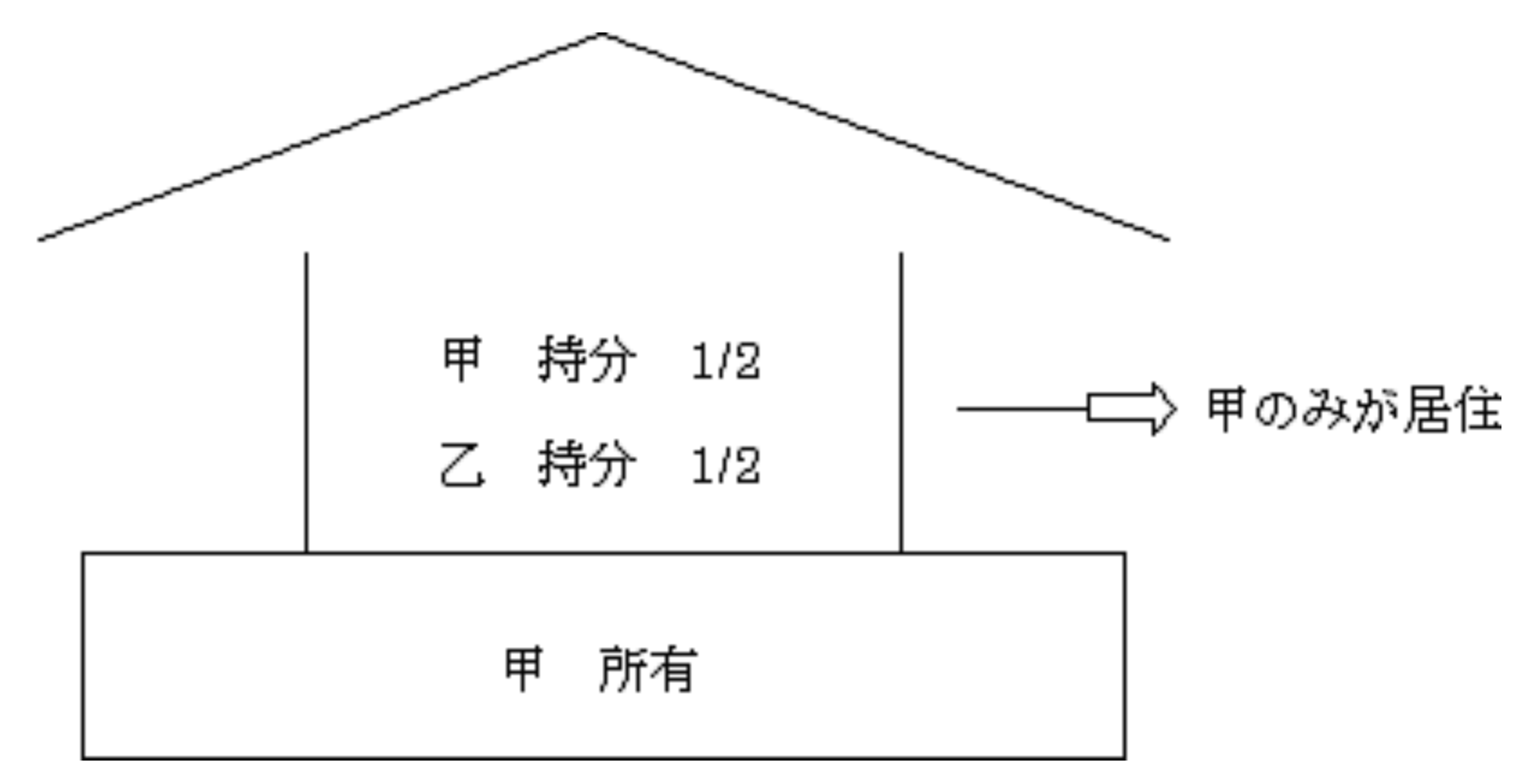

② 敷地はすべて私の所有ですが、家屋は別居している兄弟と1/2ずつ共有しています。

この場合でも控除を受けることは可能でしょうか。

A:

【マイホームを売ったときの特例】

自分が住んでいる家屋を売却するか、家屋とともにその敷地を売却した場合には譲渡所得から最高3,000万円まで控除できる特例があります。

<特例の適用を受けるための要件>

-

- 自分が住んでいる家屋を売却するか、家屋とともにその敷地や借地権を売却すること。なお、以前に住んでいた家屋や敷地等の場合には、住まなくなった日から3年目の年の12月31日までに譲渡すること。災害によって滅失した家屋の場合は、その敷地を住まなくなった日から3年目の年の12月31日までに譲渡すること。

- 売却した年の前年及び前々年にこの特例又は居住用財産の買換えや居住用財産の交換の特例若しくは、居住用財産の譲渡損失についての損益通算及び繰越控除の特例の適用を受けていないこと。

- 売却した家屋や敷地について、収用等の場合の特別控除など他の特例の適用を受けていないこと

- 売手と買手の関係が、親子、夫婦、生計を一にする親族、内縁関係にある人、特殊な関係にある法人など特別な間柄でないこと。

<特例の適用除外となる家屋>

-

- この特例の適用を受けることだけを目的として入居したと認められる家屋

- 居住用家屋を新築する期間中だけ仮住まいとして使った家屋、その他一時的な目的で入居したと認められる家屋

- 別荘などのように主として趣味、娯楽または保養のために所有する家屋

※この特例の適用を受けるためには、一定の書類を添付して確定申告をする必要があります。

【 ① マイホームを取り壊した後に敷地を売った場合】

家屋を取り壊してその敷地だけを売却した場合でも次の要件のすべてを満たしていれば、この特例の適用を受けることができます。

-

- 家屋を取り壊した日から1年以内にその敷地の売買契約を締結していること

- その家屋に住まなくなった日から3年目の年の12月31日までに譲渡すること

- その家屋を取り壊してから売買契約を締結した日まで、その敷地を貸付けその他の用に使用していないこと

【 ② 共有している家屋とその敷地を売却した場合】

家屋が共有であっても土地の全部が居住の用に供している家屋の敷地であることから、家屋の持分とその敷地の全部についてこの特例の適用を受けることができます。

出典:https://www.nta.go.jp/law/shitsugi/joto/18/07.htm

【他の特例との関連性】

<空き家特例>

相続又は遺贈により取得した被相続人の居住の用に供されていた家屋及びその敷地を売却する場合には、空き家特例による最高3,000万円の控除が適用できます。制度の詳細については令和5年7月のQ&Aに記載されているので、ご参照ください。

<買換特例>

マイホームを売却した時の譲渡益の金額が大きく、かつ、マイホームを買い換えた場合には、3,000万円の控除ではなく、買換特例を適用したほうが有利となることがあります。一度ご検討をお願いします。

詳しくは税理士法人髙木会計までお気軽にお問い合わせください。

※令和5年10月2日現在の法令等に基づいて作成されています。